事業復活支援金には、証拠書類や給付額等に関する特例があります。

<1>特例の種類

具体的には以下の8つの特例があります。

[1]証拠書類に関する特例

①証拠書類等に関する特例

[2]給付額等に関する特例

②新規開業特例

③季節性収入特例

④合併特例

⑤連携納税特例

⑥罹災特例

⑦法人成り特例

⑧NPO法人・公益法人等特例

多くの方が該当しそうなのは、①、②、⑦あたりかと思いますので詳しく説明します。

まず①は何かしらの理由で確定申告書が出せない方です。

2019年11月及び2020年11月並びに基準期間をその期間内に含む全ての事業年度の確定申告書類について、各事業年度分を合理的な事由により提出できないものと事務局が認める場合は特例申請が可能となります。

次に②は、2019年1月から2021年10月までの間に設立した法人の方です。つまり2019年は設立年度でもともと売上が少ないだおうと思われる方、そして設立1年未満の方に対する特例となります。

また⑦は2021年11月以降に、個人事業だった方が会社設立して個人事業をやめた方に対する特例です。

<2>特例申請の概要(申請方法と給付額の計算式)

同じく、①、②、⑦について詳しく説明していきます。

まず「①証拠書類等に関する特例」は、確定申告書がない場合、事務局がその理由を合理的と判断してくれた場合は代替の証拠書類で申請が可能となります。具体的には、当該事業年度の確定申告で申告した若しくは申告予定の月次の法人事業収入を証明できる書類であって、税理士による署名がなされたもの(様式自由)であれば代替可能となります。

給付額の算定式は以下となります。

S=A-B×5

S:給付額(上限額はP.18参照)

A:基準期間の法人事業収入の合計

B:対象月の月間法人事業収入

次に「②新規開業特例」です。2019年1月から2021年10月までの間に法人を設立した場合であって、以下の適用条件を満たす場合、証拠書類等、給付額の算定式及び基本情報の特例の適用を選択することができます。

計算式は以下となります。

算定式:S=A×2+B-C×5、A=A’÷M

A‘:設立年(2019)の設立月(8月)から12月までの月間法人事業収入の合計

M:設立年(2019年)の設立月(8月)から12月までの月数

A:500万円÷5か月

B:設立年(2019年)の翌年(2020年)の1~3月の法人事業収入の合計

C:2021年の対象月の月間法人事業収入

かなりややこしいので、例で説明します。

設立年(2019年)の設立月(8月)から12月までの合計月間法人事業収入は500万円、

設立月から12月までの月数(5か月)で除した2019年の月平均の法人事業収入は100万円、

2021年12月の月間事業収入が30万円です。

この場合、2019年の月平均の法人事業収入と比較して30%以上減少しているため給付対象となります。

先ほどの計算式に当てはめると、

A‘:500万円

M :5か月

A :500万円÷5か月=100万円

B :450万円

C :30万円

上限額を決める年間の法人事業収入:A(100万円)×12=1200万円

1億円以下であり、法人事業収入の減少率が、50%以上であるため上限額は、100万円になります。

S:100×2+450-30×5=500万円 > 100万円(上限額)

この場合は給付額が100万円ということになります。

計算式がややこしいのですね。この他にもパターンがありますのでさらに複雑です。事前確認をお申込みいただいた方はこちらで計算させていただきますのでご連絡ください。

最期に「⑦法人成り特例」です。申請時点では法人になっている方で、事業収入等を比較する2つの月の間に個人事業者から法人化したため、証拠書類等の一部が個人事業者として作成されている場合が該当します。

以下の適用条件を満たす場合、証拠書類等、給付額の算定式及び基本情報の特例の適用を選択することができます。

あくまで2019年1月から2021年10月までの間に法人化した場合に限り適用されます。正確には、2020年1月1日以降に法人成りした場合であって、対象期間内に、基準期間の同じ月における月間の事業収入と比較して、新型コロナウイルス感染症影響を受けたことにより、自らの事業判断によらず、月間の事業収入が30%以上減少している月が存在する場合に適用されます。

計算式は以下となります。

給付額の算定式

S=A-B×5

S:給付額

A:基準期間における事業収入

B:対象月における月間の事業収入

なお、法人の設立年月日が2022年1月1日までである場合は法人における給付上限額が適用されます。法人の設立年月日が2022年1月2日以降である場合は個人における給付上限額が適用されます。

事業収入減少率50%以上の場合:50万円

事業収入減少率30%以上50%未満の場合:30万円

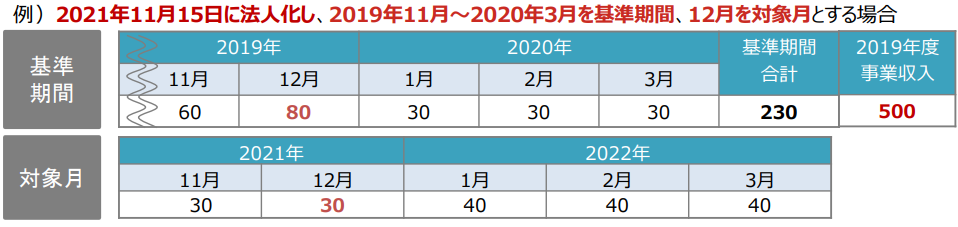

具体例で説明します。

この場合、A基準期間の個人事業収入は230万円です。B2021年12月の月間個人事業収入は30万円となります。

基準月(12月)の事業収入80万円に対して、対象月(12月)の事業収入30万円であり、事業収入の減少率が50%以上減少のため、給付対象となります。

上限額は、設立日(2021年11月15日)が2022年1月1日以前のため、法人の上限額が適用されます。基準月をその期間に含む年度の年間個人事業収入(500万円)が年間1億円以下かつ、対象月の基準月と比較した事業収入の減少率が50%以上のため、給付額の上限は100万円です。

よって以下の計算となり、給付額は80万円となります。

230-30×5=80

80万円<100万円(上限額)

以上が特例①②⑦の説明でした。

良くわからなかった、まだ不安だという方はご相談ください。